Planejando o futuro

Evitando o Processo Judicial de Inventário

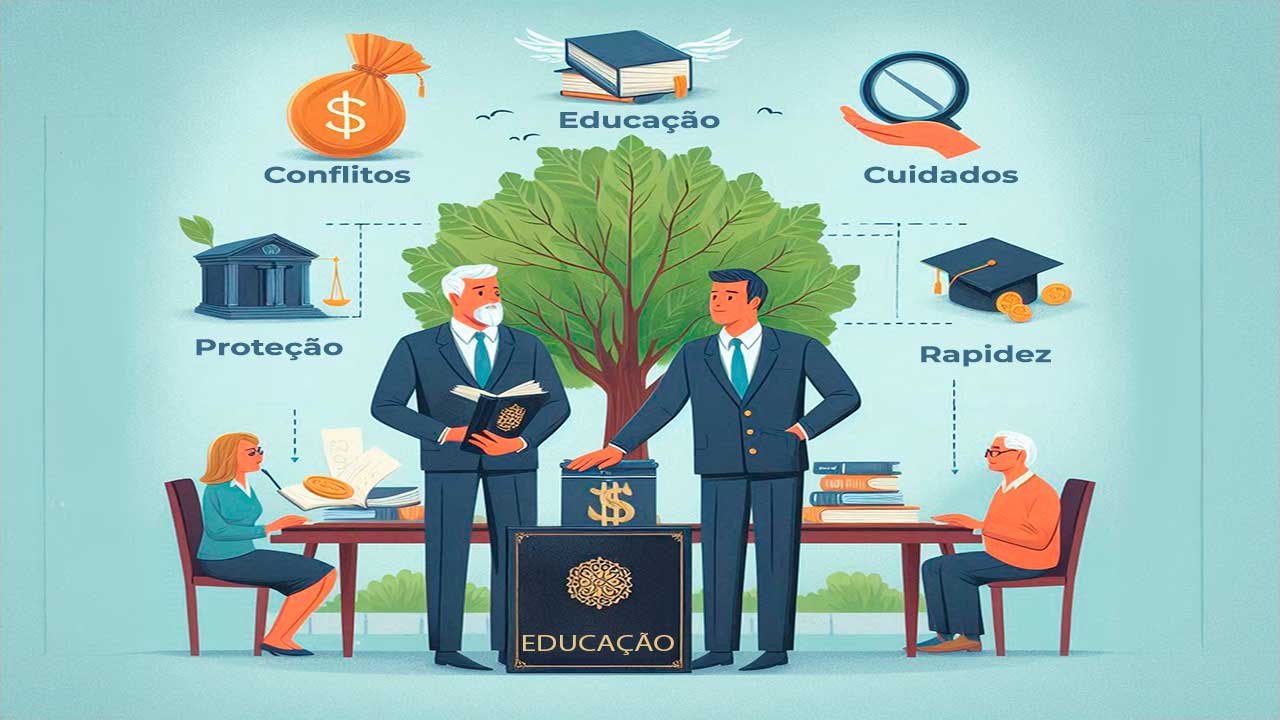

O processo judicial de inventário é um dos maiores pesadelos das famílias brasileiras. Quando um ente querido falece, além da dor da perda, os familiares precisam lidar com a burocracia e os custos envolvidos na transferência dos bens. O inventário é um processo obrigatório sempre que há bens e herdeiros, e deve ser aberto em até 60 dias após o falecimento. Esse prazo, no entanto, é extremamente curto para uma família que ainda está vivenciando o luto.

Além do desgaste emocional, o processo de inventário pode corroer de 15% a 40% do patrimônio a ser transferido. Isso ocorre devido aos altos custos envolvidos, como impostos, taxas judiciais e honorários advocatícios. Quanto maior o patrimônio, maiores serão os valores despendidos. Essa perda significativa de recursos financeiros pode gerar conflitos familiares e prejudicar o futuro dos herdeiros.

Outro grande problema do inventário é a morosidade do Poder Judiciário. Com a grande quantidade de processos em andamento, não é raro que um inventário leve anos para ser concluído. Durante todo esse período, os bens ficam bloqueados, impedindo que os herdeiros possam usufruir de sua herança. Essa situação pode ser especialmente complicada quando há dependentes que necessitam desses recursos para sua subsistência, principalmente os que têm necessidades especiais.

Diante desse cenário, o planejamento patrimonial da família surge como uma solução eficaz para evitar o processo judicial de inventário. Através da constituição de uma holding familiar, é possível organizar o patrimônio e planejar a sucessão de forma antecipada. Assim, quando ocorrer o falecimento, a transferência dos bens acontecerá de forma automática, sem a necessidade de um processo judicial.

Essa estratégia não apenas poupa a família do desgaste emocional do inventário, como também evita a perda patrimonial decorrente dos altos custos envolvidos. Com o planejamento patrimonial, é possível reduzir de 60% a 90% os custos em relação ao processo tradicional. Isso significa que mais recursos serão preservados para o futuro dos herdeiros.

Além disso, o planejamento patrimonial permite que a partilha dos bens seja decidida pelos próprios titulares do patrimônio, ainda em vida. Dessa forma, é possível evitar conflitos familiares e garantir que a vontade dos patriarcas seja respeitada. Isso é especialmente importante quando há herdeiros com necessidades especiais, que precisam ter seus direitos garantidos.

Outra vantagem do planejamento patrimonial é a agilidade na transferência dos bens. Como não há necessidade de um processo judicial, a transição acontece de forma muito mais rápida. Isso permite que os herdeiros possam usufruir de sua herança e dar continuidade aos projetos familiares sem grandes interrupções.

Por fim, é importante ressaltar que o planejamento patrimonial não é exclusivo para famílias com grandes fortunas. Toda família que possui bens e herdeiros pode e deve se beneficiar dessa estratégia. Com a facilidade trazida pela internet, o acesso a esse tipo de serviço está cada vez mais democratizado.

Em um cenário de incertezas econômicas e mudanças constantes na legislação tributária, o planejamento patrimonial da família se torna ainda mais relevante. Não deixe que a falta de planejamento comprometa o futuro de seus entes queridos. Comece a organizar seu patrimônio hoje mesmo. Seu legado e a tranquilidade da sua família agradecem.

Proteção Patrimonial e Organização

A proteção e a organização patrimonial são pilares fundamentais do planejamento sucessório. Afinal, de nada adianta acumular bens e riquezas ao longo da vida se eles não estiverem devidamente protegidos e estruturados para serem transmitidos às próximas gerações. É nesse contexto que a holding familiar se destaca como uma ferramenta eficaz para proteger o patrimônio e garantir sua perenidade.

Uma das principais vantagens da holding familiar é a possibilidade de centralizar a gestão dos bens em uma única estrutura. Isso permite uma visão mais clara e organizada do patrimônio, facilitando a tomada de decisões estratégicas. Ao invés de lidar com uma miríade de bens pulverizados, a família passa a ter uma estrutura societária que concentra todos os ativos.

Essa centralização também favorece a proteção patrimonial. Ao transferir os bens para a holding, eles deixam de fazer parte do patrimônio pessoal dos sócios e passam a pertencer à pessoa jurídica. Isso significa que, em caso de dívidas ou processos judiciais movidos contra um dos sócios, os bens da holding estarão protegidos. Essa proteção patrimonial é especialmente relevante em um país como o Brasil, onde a insegurança jurídica é uma realidade.

Além disso, a holding familiar permite uma maior flexibilidade na gestão dos bens. Por meio de acordos societários, é possível estabelecer regras claras para a administração do patrimônio, definindo responsabilidades e limites de atuação para cada sócio. Isso é especialmente importante quando há herdeiros com perfis e habilidades diferentes, evitando conflitos e garantindo uma gestão mais harmoniosa.

Outra vantagem da holding é a possibilidade de estabelecer regras para a sucessão patrimonial ainda em vida. Através do planejamento sucessório, os patriarcas podem definir como os bens serão distribuídos entre os herdeiros, levando em consideração as particularidades de cada um. Isso é especialmente relevante quando há herdeiros com necessidades especiais, que precisam ter seus direitos garantidos e seu futuro assegurado.

A holding também permite uma maior proteção em relação a divórcios e separações. Ao manter os bens na estrutura societária, evita-se que eles sejam divididos em caso de dissolução do casamento de um dos herdeiros. Isso é possível através de cláusulas específicas no acordo societário, que podem prever a incomunicabilidade das quotas da holding.

No âmbito empresarial, a holding familiar também oferece vantagens significativas. Ela permite que a família mantenha o controle sobre as empresas, mesmo com a pulverização das participações societárias entre os herdeiros. Isso é fundamental para garantir a continuidade dos negócios e a preservação dos valores e da cultura organizacional.

Além disso, a holding possibilita um planejamento tributário mais eficiente. Através de estratégias como a distribuição de lucros e dividendos, a família pode reduzir a carga tributária incidente sobre o patrimônio. Isso é especialmente relevante em um país como o Brasil, onde a tributação sobre a herança e a renda é elevada.

Por fim, a holding familiar contribui para a perpetuação do legado e dos valores da família. Ao estabelecer uma estrutura sólida e organizada para a gestão do patrimônio, os patriarcas deixam um legado duradouro para as próximas gerações. Mais do que simplesmente transmitir bens, eles transmitem um propósito e uma missão para a família.

Diante de todos esses benefícios, fica claro que a proteção e a organização patrimonial são essenciais para qualquer família que deseja preservar e perpetuar seu patrimônio. A holding familiar surge como uma solução inteligente e eficaz para alcançar esses objetivos, oferecendo segurança, flexibilidade e eficiência na gestão dos bens. Não deixe para depois, comece a planejar o futuro da sua família hoje mesmo.

Planejamento Sucessório e Tributário

O planejamento sucessório e tributário é um dos aspectos mais importantes do planejamento patrimonial da família. Afinal, não basta apenas acumular bens e riquezas ao longo da vida, é preciso garantir que eles sejam transmitidos de forma eficiente e com o menor impacto fiscal possível para as próximas gerações. É nesse contexto que a holding familiar se destaca como uma ferramenta estratégica para otimizar a sucessão e a tributação.

Um dos principais equívocos cometidos pelas famílias é acreditar que o testamento é a melhor forma de planejar a sucessão patrimonial. Embora o testamento seja um instrumento válido, ele apresenta diversas limitações e desvantagens. Primeiramente, o testamento não evita o processo de inventário, que pode ser demorado e oneroso. Além disso, o testamento pode ser contestado pelos herdeiros, gerando conflitos familiares e prolongando ainda mais o processo sucessório.

Outra desvantagem do testamento é a falta de privacidade. Por ser um documento público, o testamento pode expor informações sensíveis sobre o patrimônio e as relações familiares. Isso pode atrair a atenção de terceiros mal-intencionados e colocar em risco a segurança da família.

Já a holding familiar oferece uma série de vantagens em relação ao testamento. Primeiramente, ela permite que a sucessão patrimonial seja planejada e executada ainda em vida, evitando o processo de inventário. Através da transferência das participações societárias para os herdeiros, é possível antecipar a sucessão e garantir uma transição mais suave e organizada.

Além disso, a holding familiar permite uma maior flexibilidade no planejamento sucessório. Por meio de acordos societários, é possível estabelecer regras claras para a distribuição dos bens, levando em consideração as particularidades de cada herdeiro. Isso é especialmente relevante quando há herdeiros com necessidades especiais ou quando se deseja estabelecer condições para o recebimento da herança, como a conclusão de estudos ou a participação na gestão dos negócios.

Outra vantagem da holding é a possibilidade de realizar um planejamento tributário mais eficiente. Através de estratégias como a doação de quotas com reserva de usufruto, é possível reduzir significativamente a carga tributária incidente sobre a transmissão do patrimônio.

Além disso, a holding familiar permite o aproveitamento de benefícios fiscais, como a isenção de ITBI na integralização de bens imóveis e a possibilidade de diferimento do IRPF na venda de participações societárias. Essas estratégias podem resultar em uma economia tributária significativa para a família.

É importante ressaltar que o planejamento tributário deve ser realizado de forma criteriosa e dentro dos limites da lei. O uso abusivo de estratégias fiscais pode caracterizar evasão fiscal e resultar em penalidades para a família. Por isso, é fundamental contar com o acompanhamento de profissionais especializados, como advogados e contadores, para garantir a segurança jurídica e fiscal do planejamento.

Outro aspecto relevante do planejamento sucessório e tributário é a antecipação de cenários futuros. É preciso levar em consideração possíveis mudanças na legislação tributária e no contexto econômico do país. No Brasil, por exemplo, há uma tendência de aumento da carga tributária sobre a herança, com propostas de elevação da alíquota máxima do ITCMD de 8% para até 20%. Antecipar essas mudanças e planejar a sucessão patrimonial de forma proativa pode evitar surpresas desagradáveis no futuro.

Por fim, o planejamento sucessório e tributário não deve ser encarado como uma preocupação exclusiva dos patriarcas. É importante envolver toda a família no processo, promovendo um diálogo aberto e transparente sobre o patrimônio e as expectativas de cada um. Isso contribui para a harmonia familiar e evita conflitos futuros.

Em um cenário de constantes mudanças legislativas e incertezas econômicas, o planejamento sucessório e tributário se torna cada vez mais relevante. A holding familiar surge como uma solução inteligente e eficaz para otimizar a transmissão do patrimônio, reduzir a carga tributária e garantir a perenidade dos bens e dos valores da família. Não deixe para depois, comece a planejar o futuro da sua família hoje mesmo e garanta um legado duradouro para as próximas gerações.

Redução de Custos e Perda Patrimonial Zero

Um dos maiores desafios enfrentados pelas famílias na transmissão do patrimônio é o alto custo envolvido no processo sucessório. Entre impostos, taxas judiciais e honorários advocatícios, é comum que uma parcela significativa dos bens seja consumida, reduzindo o valor efetivamente recebido pelos herdeiros. É nesse contexto que o planejamento patrimonial da família, por meio da holding familiar, se destaca como uma solução eficiente para reduzir custos e evitar a perda patrimonial.

Quando uma pessoa falece sem um planejamento sucessório adequado, seus bens são submetidos ao processo de inventário. Esse processo, além de ser demorado e desgastante para a família, pode consumir de 15% a 40% do patrimônio em custos burocráticos. Isso significa que, para cada R$ 1 milhão de patrimônio, a família pode perder de R$ 150 mil a R$ 400 mil apenas com o processo de inventário.

Já com o planejamento patrimonial por meio da holding familiar, é possível reduzir esses custos de forma significativa. Ao antecipar a sucessão patrimonial e transferir os bens para a holding ainda em vida, evita-se a necessidade do processo de inventário. Isso porque, com a holding, a transmissão dos bens ocorre de forma automática, por meio da transferência das participações societárias aos herdeiros.

Essa estratégia permite uma redução de 60% a 90% dos custos em relação ao processo tradicional de inventário. Essa economia significativa permite que mais recursos sejam preservados para o futuro dos herdeiros e para a continuidade dos projetos familiares.

Além da redução de custos, o planejamento patrimonial por meio da holding familiar também permite evitar a perda patrimonial. Isso porque, ao transferir os bens para a holding, eles deixam de fazer parte do patrimônio pessoal dos sócios e passam a pertencer à pessoa jurídica. Essa mudança de titularidade oferece uma série de vantagens.

Primeiramente, os bens da holding ficam protegidos de eventuais dívidas e processos judiciais movidos contra os sócios. Isso significa que, mesmo que um dos herdeiros enfrente problemas financeiros ou seja alvo de ações judiciais, o patrimônio da família estará resguardado. Essa blindagem patrimonial é fundamental para garantir a perenidade dos bens e evitar que eles sejam arruinados por questões pessoais.

Outra vantagem da holding é a possibilidade de estabelecer regras claras para a gestão do patrimônio. Por meio de acordos societários, é possível definir responsabilidades e limites de atuação para cada sócio, evitando conflitos e decisões impulsivas que possam comprometer o patrimônio. Isso é especialmente relevante quando há herdeiros com perfis e habilidades diferentes, garantindo uma gestão mais profissional e eficiente dos bens.

Além disso, a holding familiar permite uma maior flexibilidade na distribuição dos rendimentos e na reversão dos recursos. Por meio da distribuição de lucros e dividendos, é possível remunerar os sócios de forma mais vantajosa do ponto de vista fiscal, evitando a incidência de alíquotas elevadas de imposto de renda. Já a reversão dos recursos na própria holding permite o crescimento sustentável do patrimônio, gerando novas fontes de renda para a família.

Outro benefício da holding é a possibilidade de profissionalizar a gestão do patrimônio. Ao contratar gestores e especialistas para cuidar dos bens e dos investimentos, a família pode obter melhores resultados e evitar perdas decorrentes de decisões equivocadas. Essa profissionalização também contribui para a perpetuação do patrimônio, garantindo que ele seja gerido de forma eficiente e responsável ao longo das gerações.

É importante ressaltar que a redução de custos e a perda patrimonial zero não são benefícios automáticos da holding familiar. Para alcançar esses resultados, é fundamental que o planejamento seja feito de forma criteriosa e personalizada, levando em consideração as particularidades de cada família e de seu patrimônio. Além disso, é essencial contar com o acompanhamento de profissionais especializados, como advogados, contadores e gestores patrimoniais, para garantir a eficiência e a segurança jurídica do planejamento.

Outro ponto a ser considerado é a necessidade de revisão periódica do planejamento patrimonial. As leis tributárias e as condições econômicas estão em constante mudança, o que pode exigir ajustes e adaptações na estrutura da holding ao longo do tempo. Além disso, a própria família passa por transformações, com o nascimento de novos herdeiros, casamentos, divórcios e falecimentos. Essas mudanças devem ser incorporadas ao planejamento, garantindo que ele permaneça atualizado e eficiente.

É fundamental também que a família esteja alinhada e comprometida com o planejamento patrimonial. Todos os envolvidos devem compreender a importância da holding e das regras estabelecidas para a gestão do patrimônio. A falta de consenso e o desrespeito aos acordos societários podem comprometer a eficiência do planejamento e gerar conflitos familiares.

Por fim, é importante lembrar que a redução de custos e a perda patrimonial zero não devem ser os únicos objetivos do planejamento patrimonial. Mais do que simplesmente economizar recursos, a holding familiar deve ser encarada como uma ferramenta para perpetuar o legado e os valores da família. Ao estabelecer uma estrutura sólida e organizada para a gestão do patrimônio, os patriarcas deixam um exemplo de responsabilidade e visão de longo prazo para as próximas gerações.

Em um cenário de alta carga tributária e instabilidade econômica, o planejamento patrimonial por meio da holding familiar se torna cada vez mais relevante. Ao reduzir custos e evitar a perda patrimonial, essa estratégia permite que mais recursos sejam preservados para o futuro da família e para a realização de seus projetos. Não deixe que a falta de planejamento comprometa o patrimônio construído com tanto esforço ao longo da vida. Invista em um planejamento patrimonial eficiente e garanta um legado duradouro para as próximas gerações.

Acessibilidade e Importância

Durante muito tempo, o planejamento patrimonial foi visto como uma preocupação exclusiva das famílias mais abastadas. A complexidade do tema e a falta de informação faziam com que muitas pessoas acreditassem que essa estratégia estava fora de seu alcance. No entanto, com o avanço da tecnologia e a democratização do acesso à informação, o planejamento patrimonial se tornou mais acessível e relevante para todas as famílias, independentemente de seu nível de riqueza.

Graças à internet, hoje é possível encontrar uma ampla gama de recursos e ferramentas que auxiliam no planejamento patrimonial. Sites especializados, blogs, vídeos e podcasts oferecem informações valiosas sobre o tema, permitindo que as famílias se eduquem e compreendam melhor as opções disponíveis. Além disso, a tecnologia também facilitou o acesso a profissionais especializados, como advogados, contadores e gestores patrimoniais, que podem oferecer orientação personalizada para cada caso.

Essa democratização do acesso à informação e aos serviços especializados tem um impacto significativo na forma como as famílias encaram o planejamento patrimonial. Antes visto como algo complexo e distante, agora ele se torna uma possibilidade real e acessível para todos. Famílias de diferentes níveis de renda e patrimônio passam a compreender a importância de se preparar para o futuro e de proteger seus bens e seus entes queridos.

É fundamental ressaltar que o planejamento patrimonial não é uma preocupação exclusiva dos ricos. Toda família que possui bens e herdeiros deve considerar essa estratégia, independentemente do valor de seu patrimônio. Afinal, não é o tamanho da riqueza que determina a necessidade de planejamento, mas sim a importância que ela tem para a família e para seu futuro.

Mesmo famílias com patrimônios modestos podem se beneficiar do planejamento patrimonial. Ao organizar seus bens e estabelecer regras claras para a sucessão, essas famílias garantem que seus recursos sejam aproveitados da melhor forma possível e que seus herdeiros estejam protegidos. Além disso, o planejamento patrimonial pode ser uma ferramenta importante para o crescimento e a multiplicação da riqueza ao longo do tempo.

Outro ponto relevante é que o planejamento patrimonial não deve ser visto como uma preocupação exclusiva dos mais velhos. Quanto mais cedo uma família começa a se preparar para o futuro, maiores são as chances de sucesso e menor é o impacto de eventuais imprevistos. Jovens casais, por exemplo, podem começar a pensar em planejamento patrimonial desde o início de sua vida conjunta, estabelecendo metas e estratégias para a construção e a proteção de seu patrimônio.

Além disso, o planejamento patrimonial também é fundamental para famílias com herdeiros com necessidades especiais. Nesses casos, é preciso garantir que esses herdeiros tenham seus direitos assegurados e que seus cuidados sejam providos de forma adequada. A holding familiar pode ser uma excelente ferramenta para isso, permitindo a criação de estruturas de proteção patrimonial e de gestão especializada para atender às demandas específicas desses herdeiros.

É importante lembrar que o planejamento patrimonial não é uma solução mágica ou definitiva. Ele deve ser encarado como um processo contínuo, que exige revisão e adaptação constantes. As leis, a economia e a própria família estão em constante mudança, o que pode exigir ajustes no planejamento ao longo do tempo. Por isso, é fundamental contar com o acompanhamento de profissionais especializados e manter-se sempre atualizado sobre o tema.

Por fim, o planejamento patrimonial deve ser encarado como uma forma de cuidado e amor pela família. Ao se preparar para o futuro e proteger seu patrimônio, você está demonstrando preocupação e responsabilidade para com seus entes queridos. Mais do que uma simples estratégia financeira, o planejamento patrimonial é um ato de generosidade e visão de longo prazo, que beneficia não apenas a geração atual, mas também as próximas.

Não importa o tamanho de seu patrimônio ou a fase da vida em que você se encontra. O planejamento patrimonial é uma necessidade para todas as famílias que desejam construir um futuro mais seguro e próspero. Com as ferramentas e informações disponíveis atualmente, essa estratégia se tornou mais acessível e democrática do que nunca. Não perca mais tempo, comece a planejar o futuro de sua família hoje mesmo e garanta um legado duradouro para as próximas gerações.

Aumento no Limite Máximo do ITCMD

O planejamento patrimonial da família é uma estratégia cada vez mais relevante no Brasil, especialmente diante das constantes mudanças na legislação tributária. Uma das principais preocupações das famílias é o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que incide sobre a transmissão de bens por herança ou doação. Atualmente, esse imposto está limitado a uma alíquota máxima de 8%, conforme estabelecido pela Constituição Federal. No entanto, há uma tendência de aumento desse limite, o que pode ter um impacto significativo no planejamento patrimonial das famílias.

Uma das propostas em discussão é a elevação da alíquota máxima do ITCMD para 20%. Essa proposta, apresentada pelo Conselho Nacional de Política Fazendária (CONFAZ) por meio do ofício 11/2015, busca aumentar a arrecadação dos estados e reduzir a desigualdade social. Argumenta-se que o Brasil é um dos países que menos tributa a herança no mundo e que esse aumento afetaria apenas os mais ricos.

No entanto, essa visão é equivocada e pode ter consequências graves para as famílias brasileiras. Primeiramente, é importante ressaltar que o ITCMD não incide apenas sobre grandes fortunas. Ele afeta todas as famílias que possuem bens a serem transmitidos, independentemente de seu valor. Um aumento tão expressivo na alíquota máxima, de 8% para 20%, representaria uma carga tributária excessiva para muitas famílias, comprometendo sua capacidade de manter e transmitir seu patrimônio.

Além disso, é preciso considerar que o Brasil já possui uma das cargas tributárias mais elevadas do mundo. Aumentar ainda mais a tributação sobre a herança pode desestimular a acumulação de patrimônio e o investimento produtivo, prejudicando o crescimento econômico do país. Também é importante lembrar que, muitas vezes, o patrimônio transmitido já foi tributado anteriormente, seja por meio de impostos sobre a renda, sobre a propriedade ou sobre o consumo. Um aumento excessivo do ITCMD representaria uma dupla tributação injusta.

Outra proposta em discussão é o projeto de resolução do Senado nº 57/2019, que prevê o aumento da alíquota máxima do ITCMD de 8% para 16%. Embora seja uma proposta mais moderada do que a do CONFAZ, ainda assim representa um aumento significativo na carga tributária sobre a herança. Além disso, o projeto de resolução do Senado tem uma tramitação mais simples do que uma proposta de emenda constitucional, o que aumenta as chances de sua aprovação.

Diante desse cenário de incerteza e de potencial aumento na tributação sobre a herança, o planejamento patrimonial da família se torna ainda mais relevante. É fundamental que as famílias se antecipem a essas mudanças e busquem estratégias para proteger seu patrimônio e garantir uma transmissão mais eficiente para as próximas gerações.

Uma das principais ferramentas para isso é a holding familiar. Ao transferir os bens para uma pessoa jurídica e estabelecer regras claras para a sucessão, a holding permite uma série de vantagens tributárias e de proteção patrimonial. Por exemplo, a doação de quotas da holding com reserva de usufruto permite antecipar a sucessão patrimonial e reduzir a incidência do ITCMD. Além disso, a holding também oferece maior flexibilidade para o planejamento tributário, permitindo a distribuição de lucros e dividendos de forma mais eficiente.

No entanto, é importante ressaltar que o planejamento patrimonial por meio da holding familiar deve ser feito de forma criteriosa e dentro dos limites da lei. O uso abusivo de estratégias de elisão fiscal pode caracterizar evasão fiscal e resultar em penalidades para a família. Por isso, é fundamental contar com o acompanhamento de profissionais especializados, como advogados e contadores, para garantir a segurança jurídica e fiscal do planejamento.

É importante que as famílias estejam atentas às mudanças na legislação tributária e se preparem de forma proativa. O planejamento patrimonial não deve ser encarado como uma preocupação pontual, mas sim como um processo contínuo de organização e proteção do patrimônio. Quanto mais cedo uma família começa a se planejar, maiores são as chances de sucesso na transmissão de seus bens e valores para as próximas gerações.

O aumento no limite máximo do ITCMD é uma realidade que deve ser considerada por todas as famílias brasileiras. Mais do que nunca, é fundamental buscar orientação especializada e investir em um planejamento patrimonial sólido e eficiente. Não deixe que a falta de planejamento e a carga tributária excessiva comprometam o futuro de seu patrimônio e de seus herdeiros. Comece a agir hoje mesmo e garanta um legado duradouro para as próximas gerações.

Conclusão

O planejamento patrimonial da família é uma estratégia fundamental para proteger e perpetuar o patrimônio ao longo das gerações. Mais do que uma simples questão financeira, o planejamento patrimonial envolve aspectos emocionais, familiares e legais que precisam ser cuidadosamente considerados. É uma forma de demonstrar amor e cuidado com os entes queridos, garantindo que eles estejam amparados e que os valores da família sejam preservados.

Ao longo deste artigo, exploramos diversas facetas do planejamento patrimonial, com ênfase na holding familiar como ferramenta de proteção e organização do patrimônio. Vimos que a holding permite evitar o desgastante e oneroso processo de inventário, reduzindo significativamente os custos e a perda patrimonial. Além disso, a holding oferece uma série de vantagens tributárias e de governança, permitindo uma gestão mais eficiente e profissional dos bens.

Também abordamos a importância do planejamento sucessório e tributário, que visa garantir uma transição suave e eficiente do patrimônio para as próximas gerações. Vimos que a holding pode trazer benefícios significativos, reduzindo a incidência de impostos e evitando conflitos familiares. No entanto, ressaltamos que o planejamento deve ser feito de forma criteriosa e dentro dos limites da lei, sempre com o acompanhamento de profissionais especializados.

Outro ponto importante discutido foi a acessibilidade e a democratização do planejamento patrimonial. Com o avanço da tecnologia e a disseminação da informação, essa estratégia deixou de ser uma exclusividade dos mais ricos e se tornou uma necessidade para todas as famílias que possuem bens e herdeiros. Independentemente do tamanho do patrimônio, todos podem e devem se beneficiar de um planejamento bem estruturado.

Por fim, abordamos a questão do aumento no limite máximo do ITCMD, que é uma preocupação crescente para as famílias brasileiras. Diante da perspectiva de uma carga tributária ainda maior sobre a herança, o planejamento patrimonial se torna ainda mais relevante. É fundamental que as famílias se antecipem a essas mudanças e busquem estratégias para proteger seu patrimônio e garantir uma transmissão mais eficiente para as próximas gerações.

Concluímos, portanto, que o planejamento patrimonial da família é um investimento no futuro e na segurança daqueles que amamos. É uma forma de garantir que nosso legado seja preservado e que nossos valores sejam transmitidos para as próximas gerações. Mais do que nunca, é fundamental buscar orientação especializada e dedicar tempo e energia para construir um planejamento sólido e eficiente.

Não deixe que a falta de planejamento e a carga tributária excessiva comprometam o futuro de seu patrimônio e de seus herdeiros. Comece a agir hoje mesmo e garanta um legado duradouro para sua família. Lembre-se de que o planejamento patrimonial não é uma despesa, mas sim um investimento no futuro e na tranquilidade daqueles que você ama.

Esperamos que este artigo tenha contribuído para esclarecer as principais questões relacionadas ao planejamento patrimonial da família e para despertar a consciência sobre a importância dessa estratégia. Que ele seja um ponto de partida para que mais famílias possam se beneficiar dessa ferramenta e construir um futuro mais próspero e seguro para suas próximas gerações.

Sobre o Autor

Wagner Pereira Prazeres é advogado especialista em planejamento patrimonial da família, com mais de 20 anos de experiência na área. Formado em Tecnologia da Informação pela Universidade Mackenzie e formado em Direito pela Universidade FMU.

Ao longo de sua carreira, Wagner tem se dedicado exclusivamente ao estudo e à aplicação de estratégias de proteção e organização patrimonial para famílias brasileiras. Seu trabalho é pautado pela ética, pela transparência e pela busca constante de soluções personalizadas para cada caso.

Como especialista reconhecido na área, Wagner é palestrante e autor de diversos artigos sobre o tema, buscando sempre disseminar conhecimento e conscientizar as famílias sobre a importância dessa estratégia.

Wagner é fundador e sócio-diretor da Prazeres – Sociedade de Advogados, um escritório boutique especializado em planejamento patrimonial da família. Com uma equipe altamente qualificada e multidisciplinar, o escritório oferece soluções completas e personalizadas para a proteção e a transmissão eficiente do patrimônio.

Além de sua atuação profissional, Wagner é um entusiasta da educação financeira e da disseminação de conhecimento. Ele acredita que o planejamento patrimonial é uma ferramenta poderosa para a construção de um futuro mais próspero e seguro para as famílias brasileiras e se dedica a tornar essa estratégia acessível a todos.